Se você busca financiamento ou está formalizando um contrato de crédito, pode ter visto termos como CCB, CCI e CCE.

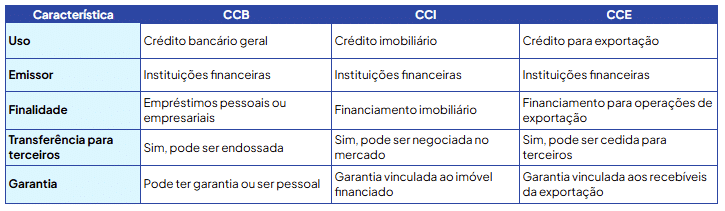

Esses documentos são muito importantes no mercado de crédito brasileiro. Cada um tem características que podem afetar as condições de pagamento, a segurança jurídica e os custos do seu financiamento.

Neste artigo, vamos explicar o que cada um desses termos significa. Também vamos mostrar as principais diferenças entre eles. Isso ajudará você a fazer a melhor escolha para suas necessidades financeiras.

O que é CCB (Cédula de Crédito Bancário)?

A Cédula de Crédito Bancário (CCB) é um documento jurídico que formaliza a concessão de um empréstimo entre um banco ou instituição financeira e um tomador de crédito (pessoa física ou jurídica). Ao assinar uma CCB, o tomador se compromete a pagar o valor emprestado, acrescido de juros e encargos previamente acordados.

A CCB é muito usada no Brasil para empréstimos de diferentes tipos. Isso inclui crédito pessoal, financiamento de veículos e outros créditos para consumo.

Características principais da CCB:

- Emissão: emitida exclusivamente por bancos ou instituições financeiras;

- Formalidade: documento com força de título executivo extrajudicial, o que permite à instituição financeira cobrar judicialmente caso haja inadimplência;

- Taxas e condições: a CCB específica as taxas de juros, prazos de pagamento e outras condições do empréstimo;

- Endosso: o credor original pode transferir a titularidade da cédula a outra instituição, facilitando os processos de venda ou cessão do crédito -transferência na qual uma parte (cedente) transfere a outra (cessionário) os direitos de receber um crédito ou dívida.

O que é CCI (Cédula de Crédito Imobiliário)?

A Cédula de Crédito Imobiliário (CCI) é um título de crédito que representa direitos creditórios sobre financiamentos imobiliários. Em outras palavras, a CCI é um documento que comprova a existência de um crédito ligado a uma operação de financiamento imobiliário, como a compra de uma casa ou apartamento.

Esse título pode ser negociado no mercado secundário, permitindo que instituições financeiras cedam os direitos do crédito a terceiros.

Características principais da CCI:

- Destinação: exclusivo para o mercado imobiliário, associado a financiamentos e empréstimos para aquisição de imóveis;

- Transferência: pode ser emitida em caráter escritural (digital) e é transferível para outras instituições ou investidores no mercado;

- Garantia: a CCI é um título com garantia, pois está atrelada ao próprio imóvel financiado;

- Facilidade de negociação: por ser um título que representa um ativo imobiliário, pode ser vendido a terceiros, como fundos de investimento.

O que é CCE (Cédula de Crédito à Exportação)?

A Cédula de Crédito à Exportação (CCE) é um título de crédito específico para operações de financiamento ligadas à exportação de produtos ou serviços. Ele serve para formalizar contratos de crédito oferecidos por bancos ou instituições financeiras a empresas exportadoras, garantindo que elas tenham os recursos necessários para produzir e enviar mercadorias para fora do país.

A CCE permite que o exportador receba o valor antes mesmo da venda no mercado internacional, o que favorece o capital de giro.

Características principais da CCE:

- Finalidade: exclusiva para financiamento de exportações, impulsionando a produção nacional voltada para o mercado externo;

- Vantagens para exportadores: facilita a antecipação de recursos para cobrir despesas de produção e transporte de bens destinados à exportação;

- Cessão a terceiros: assim como a CCI, a CCE também pode ser cedida para outras instituições, tornando-se um ativo interessante para investidores;

- Flexibilidade de pagamento: muitas vezes oferece condições flexíveis, alinhadas aos ciclos de pagamento do mercado internacional.

Qual escolher: CCB, CCI ou CCE?

A escolha entre CCB, CCI e CCE depende do tipo de financiamento de que você precisa:

- Se você busca um crédito para consumo ou para financiar projetos pessoais ou empresariais gerais, a CCB é a opção mais indicada;

- Para financiamentos imobiliários, a CCI é a escolha ideal, já que oferece a segurança adicional de ser lastreada no imóvel;

- Para empresas exportadoras, a CCE traz benefícios específicos, como a antecipação de recursos e condições mais vantajosas para operações internacionais.

Considerações finais

Saber a diferença entre CCB, CCI e CCE é essencial para fazer escolhas financeiras mais informadas e encontrar o tipo de crédito mais adequado às suas necessidades. Estes títulos não só facilitam a concessão de crédito no Brasil, mas também trazem mais segurança jurídica para as instituições financeiras, permitindo melhores condições de financiamento para consumidores e empresas.

Se você gostou deste conteúdo e quer saber mais sobre crédito e financiamentos, continue acompanhando o nosso blog para mais artigos informativos e fique por dentro das melhores práticas do mercado financeiro.

Sobre a QI Tech

A QI Tech é uma empresa de tecnologia com autorizações do Banco Central, que oferece soluções para crédito, Banking as a Service, pagamentos, Lending as a Service, onboarding, antifraude e tudo que a sua empresa precisa para oferecer serviços financeiros, inclusive emissão de CCBs, CCIs e CCEs por meio da sua plataforma all-in-one, que integra toda a documentação, gestão e liquidação das operações de crédito.

Sua empresa pode customizar a jornada de contratação do crédito de acordo com as suas preferências e necessidades.